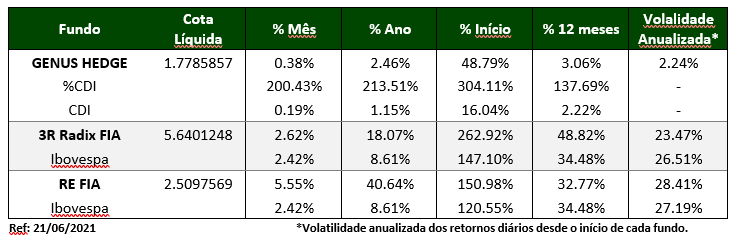

3R Genus Hedge FIM – Carta Mensal Setembro/2021

Prezado Investidor,

O 3R Genus Hedge FIM (GH) rendeu 1,10% em setembro (+250,3% do CDI). No ano a performance acumulada é de +5,02% (+200,2% do CDI).

O cenário, que na nossa leitura já era em vários aspectos bem desafiador, conseguiu trazer surpresas negativas neste último mês. Os ativos de risco no Brasil e no mundo tiveram performance bem negativa (Ibovespa -6,6%, S&P -4,8%, DAX -3,6% e EEM -3,9%), o petróleo (+7,6% o BRENT) foi a única exceção relevante.

Tudo começou na China, que continua seu movimento de ajuste no modelo de capitalismo praticado pela ditadura “comunista”. Depois de limitar os “superpoderes” das empresas techs, o passo seguinte foi na direção de grupos super alavancados e busca por uma economia mais igualitária, mantendo o foco na questão ambiental. O efeito prático de tudo isto deve ser uma China crescendo menos, um ambiente mais difícil para grupos estrangeiros com atuação lá, seja vendendo seus produtos/serviços no mercado local seja como base de produção para exportação.

Nos EUA os dados econômicos ainda mostram recuperação pós-covid, mesmo que nem todos os dados sejam necessariamente positivos. A construção civil residencial mostra desaceleração, e o segmento automotivo também sofre, neste caso aparentemente pela falta de componentes.

Mas o destaque por lá tem sido a dificuldade do governo democrata de avançar seus planos econômicos e mais recentemente de conseguir a aprovação para um novo aumento no limite de endividamento do Tesouro. Fora isto, parece claro que o FED vai começar em algum momento próximo a retirar parte dos estímulos, reduzindo a compra de ativos do mercado.

Se não bastasse tudo isto, as cadeias logísticas globais estão com diversos problemas, impactando o fornecimento de componentes e produtos, e levando a aumentos significativos de custos (o custo de transporte de um contêiner de mercadorias chegou a quintuplicar desde o início da pandemia). A Europa e a China estão às portas de uma crise de energia, que também deve impactar produção industrial e gerar ainda mais inflação.

Neste contexto, o Brasil mostrou dados de confiança e de atividade que indicam perda de ímpeto na recuperação, resultando em revisões na expectativa do mercado para crescimento do PIB. As idas e vindas sobre questões orçamentárias e de sustentabilidade do quadro fiscal continuam. E do lado da crise energética, após dois meses bem ruins (agosto e setembro), tivemos um ciclo de chuva recente um pouco melhor, mas o cenário continua muito incerto.

Apesar dos preços dos ativos negociado em Bolsa já terem se ajustado bastante, não achamos a assimetria boa para tomada de risco. Como comentamos recentemente, parece que a conta pelos excessos de estímulos mal direcionados pelos bancos centrais/governos e a má alocação de capital implementada por muitos em decorrência disto, começa ser cobrada. E deve levar algum tempo até que seja digerido pelo mercado.

Além disto, temos questões específicas tanto globalmente como localmente que ainda podem gerar novas revisões negativas em crescimento (para menos) e inflação (para mais).

Em nossa visão o risco dos ativos de maneira geral estava muito mal precificado pelo mercado (taxas de desconto muito baixas), as projeções de lucros para as empresas nos parecem ainda muito otimistas, e foram muito pouco revisadas para pior nas últimas semanas.

Continuamos focando em oportunidades de arbitragem e no desempenho relativo entre ativos, protegendo o capital do cotista de um ajuste de preços mais relevante.